Saiba o que é classificação e reclassificação fiscal

A classificação fiscal ocorre quando uma determinada mercadoria recebe um código específico de identificação para que a partir desse código seja definido todo um tratamento tributário para o item em questão. O Brasil, e demais países que integram o Mercosul, adotam a NCM (Nomenclatura Comum do Mercosul) como o mecanismo para realizar a classificação dos produtos de acordo com suas especificações.

Dessa forma, através desse sistema de codificação, torna-se mais fácil para o governo identificar grupos específicos de mercadorias para a aplicação de benefícios e incentivos fiscais ou mesmo formas diferenciadas para se tributar.

Nesse post trataremos alguns pontos importantes nesse processo de classificação e reclassificação fiscal, para que você tire todas as suas dúvidas e fique por dentro do assunto. São eles:

- Aspectos da reclassificação fiscal

- E a reclassificação fiscal, como funciona?

- Exemplos em que ocorrem a reclassificação fiscal

- Como fazer a reclassificação fiscal

- A importância da correta classificação dos itens

Não deixe de conferir!

Aspectos da classificação fiscal

Como mencionamos logo no início desse post, os países integrantes do bloco econômico do Mercosul, por padrão, adotam o código NCM para a classificação fiscal das mercadorias. Dessa forma, todo e qualquer produto deverá apresentar, sem exceção, uma NCM, pois a partir daí será estabelecido todo um parâmetro tributário de PIS, COFINS e IPI para ele.

A base para a construção da NCM reside no Sistema Harmonizado (SH), criado e mantido pela Organização Mundial do Comércio (OMC), que por sua vez consiste em um conjunto estruturado de códigos e classificações, bem como as respectivas descrições de produtos para importação e exportação.

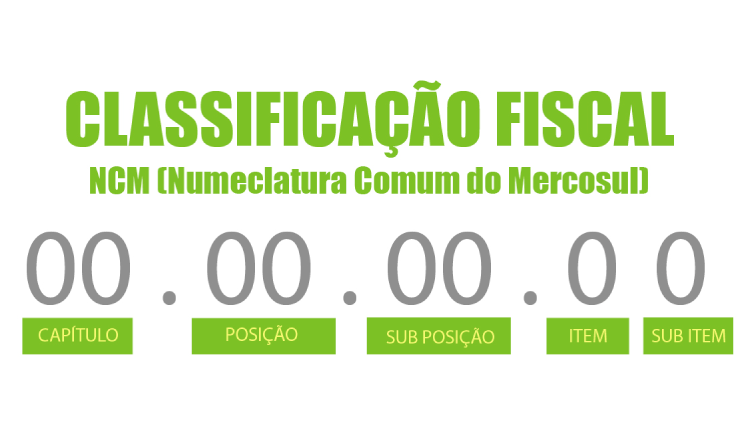

A NCM é composta por oito dígitos, onde os seis primeiros fazem alusão às especificações do SH, e os dois últimos correspondem às informações exigidas pelos países membros do Mercosul.

Dessa forma, através da utilização da NCM é possível atribuir aos produtos identidade, diferenciando-os tanto no que se refere aos aspectos técnicos e fiscais, como também tributários, facilitando a identificação de incentivos que determinado item possa ter.

E a reclassificação fiscal, como funciona?

A reclassificação fiscal ocorre quando a empresa recebe um produto com determinadas características, transforma esse produto, dando a ele novas especificações, e por essa razão acaba surgindo a necessidade de enquadrá-lo em uma nova categoria, atribuindo ao mesmo uma nova NCM, para então poder comercializá-lo.

Dessa forma, será necessário reclassificar aquele produto para efetuar a venda, enquadrando-o em uma nova categoria, de acordo com a descrição das novas especificações à ele aplicadas.

Exemplos em que ocorrem a reclassificação fiscal

Para fins didáticos traremos duas situações em que ocorrem a reclassificação fiscal das mercadorias.

A primeira situação abrange setores que adquirem produtos com determinadas características, promovem no mesmo algum tipo de modificação, atribuindo à eles outras particularidades, mas sem modificar a essência do produto. É o caso, por exemplo de açougues, que adquirem peças inteiras e vendem as partes, e das madeireiras, que obtém a madeira em metros cúbicos e comercializam em forma de pranchas, ripas, caibros, etc.

A segunda situação refere-se àqueles casos em que um item, ou mesmo vários itens, é transformado durante o processo produtivo, para então ser comercializado. Neste exemplo se enquadram as Padarias, Confeitarias e Restaurantes que a partir de diversos ingredientes, criam novos produtos (bolos, pães, biscoitos e demais pratos).

Veja que durante o processo produtivo, ocorre a perda de algumas características e ganho de outras, ocasionando alterações na sua descrição. A partir de então torna-se necessário definir novo enquadramento para esses produtos, e consequentemente reclassificá-los.

Como fazer a reclassificação fiscal

Vamos utilizar as duas situações citadas acima, dos açougues/madeireiras e padarias/restaurantes, para exemplificar o processo de reclassificação fiscal.

Na primeira situação, o primeiro passo para realizar a reclassificação dessas mercadorias é conferir o cadastro dos códigos CFOP’s, observando a marcação dos parâmetros “estoques” e “contábil”, que não devem interferir ou gerar qualquer tipo de obrigação fiscal ou financeira sobre o item em questão.

Em seguida, a empresa deverá emitir para si mesma uma NF de saída sobre os itens da forma como os mesmos foram adquiridos utilizando o CFOP 5926. O próximo passo é emitir uma nota de entrada com o CFOP 1926 com as novas especificações dos produtos na forma como serão comercializados.

Já nos casos dos segmentos que criam novos produtos a partir da transformação de um ou mais itens durante o processo produtivo, primeiramente a empresa deverá emitir uma nota fiscal de saída desses itens e em seguida emitir outra de entrada constando os produtos já transformados para abastecimento do estoque de mercadorias a serem vendidas, utilizando os respectivos códigos CFOP’s para cada operação.

Vale ressaltar que essa regra não se aplica às indústrias, uma vez que estas são obrigadas a realizar a escrituração do livro de Registro do Controle do Estoque para acompanhar esse processo de transformação da matéria-prima, e portanto, contam com diretrizes específicas para o seu segmento.

A importância da correta classificação fiscal dos itens

Classificar corretamente os itens é um dos passos para a garantia de uma gestão tributária eficiente na sua empresa. Dessa forma, se certificar de que a NCM do item está correta é fundamental, uma vez que influencia diretamente no percentual de tributo a ser pago pelo contribuinte sobre cada mercadoria.

Vale ressaltar que para classificar corretamente é preciso conhecer as peculiaridades do produto em questão. Ou seja, sua composição, utilidade e destinação. Estes e outros fatores é que irão determinar sua classificação e consequentemente refletir na forma como o mesmo será tributado.

Além disso, garantir que o cadastro dos itens esteja sendo feito de forma correta é de suma importância para que se possa evitar futuros problemas com o Fisco e diminuir o risco de sofrer penalizações, em virtude do pagamento indevido dos impostos.

Deixe um comentário